W Polsce działa bardzo dużo firm świadczących usługi pożyczkowe, z reguły jednak oferują one tak zwane szybkie pożyczki, potocznie nazwanymi chwilówkami na atrakcyjnych warunkach. Jedną wadą, chociaż w niektórych sytuacjach jest to zaleta, to fakt że są one oferowane na bardzo krótkie terminy, np. na 30 dni lub maksymalnie 45 dni. Zaletą jest fakt, że często będąc nowym klientem można otrzymać taką pierwszą pożyczkę za darmo.

W Polsce działa bardzo dużo firm świadczących usługi pożyczkowe, z reguły jednak oferują one tak zwane szybkie pożyczki, potocznie nazwanymi chwilówkami na atrakcyjnych warunkach. Jedną wadą, chociaż w niektórych sytuacjach jest to zaleta, to fakt że są one oferowane na bardzo krótkie terminy, np. na 30 dni lub maksymalnie 45 dni. Zaletą jest fakt, że często będąc nowym klientem można otrzymać taką pierwszą pożyczkę za darmo.

Sprawdź – darmowe pożyczki – nasze propozycje

Nie zawsze jednak chcemy pożyczać na tak krótki okres czasu. Idealnym okresem jest pożyczka na np. 3 lub 4 miesiące. To czas gdy możemy zrealizować swoje plany i równocześnie spłacać zaciągniętą pożyczkę w dogodnych miesięcznych ratach.

Czy obecnie można otrzymać pożyczkę na 4 miesiące, na korzystnych warunkach?

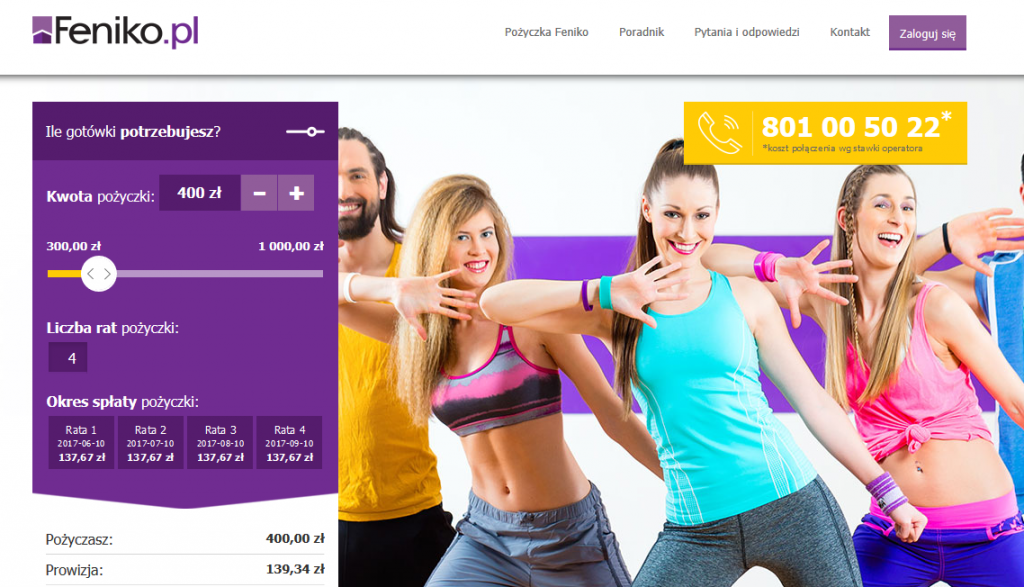

Tak – jedną z takich ofert jest FENIKO. Tutaj jeżeli potrzebujemy niewielkiej sumy pieniędzy (do 1000zł), otrzymamy taką kwotę na czas 4 miesięcy, a płatność będziemy realizować w 4 dogodnych ratach, co miesiąc. To bardzo dobre rozwiązanie dla tych którzy, chcą mieć komfort i oddawać regularnie w kilku mniejszych ratach, zaciągnięte zobowiązanie.

Tak – jedną z takich ofert jest FENIKO. Tutaj jeżeli potrzebujemy niewielkiej sumy pieniędzy (do 1000zł), otrzymamy taką kwotę na czas 4 miesięcy, a płatność będziemy realizować w 4 dogodnych ratach, co miesiąc. To bardzo dobre rozwiązanie dla tych którzy, chcą mieć komfort i oddawać regularnie w kilku mniejszych ratach, zaciągnięte zobowiązanie.

Pożyczka na 4 miesiące – sprawdź

Gdy potrzebujesz większej sumy pieniędzy, możesz skorzystać  z oferty WONGA pożyczka ratalna. Tutaj suma kwoty którą możesz otrzymać bardzo się zwiększa (do 15000 zł), również okres „kredytowania” jest elastyczny i dłuższy (od 2 miesięcy do aż 36 miesięcy). Po prostu samemu ustalasz warunki jakie Ci najbardziej odpowiadają.

z oferty WONGA pożyczka ratalna. Tutaj suma kwoty którą możesz otrzymać bardzo się zwiększa (do 15000 zł), również okres „kredytowania” jest elastyczny i dłuższy (od 2 miesięcy do aż 36 miesięcy). Po prostu samemu ustalasz warunki jakie Ci najbardziej odpowiadają.

To już na samym początku warto zaznaczyć, że remont nie zawsze musi być związany z dużymi kosztami! Najwięcej możesz zaoszczędzić jeżeli większość prac przeprowadzisz samemu.

To już na samym początku warto zaznaczyć, że remont nie zawsze musi być związany z dużymi kosztami! Najwięcej możesz zaoszczędzić jeżeli większość prac przeprowadzisz samemu. Z pomocą może przyjść dobra i tania pożyczka online na remont, którą możemy spokojnie przeznaczyć na drobne prace remontowe np. malowanie. Na taki proces wystarczy już nawet 200 zł (dobra farba + wałki), gdy chcemy jeszcze zwiększyć zakres prac – z pewnością zmieścimy się w 1000 zł.

Z pomocą może przyjść dobra i tania pożyczka online na remont, którą możemy spokojnie przeznaczyć na drobne prace remontowe np. malowanie. Na taki proces wystarczy już nawet 200 zł (dobra farba + wałki), gdy chcemy jeszcze zwiększyć zakres prac – z pewnością zmieścimy się w 1000 zł.